Goldmarkt: EZB warnt vor systemischen Risiken – im Extremfall

Laut EZB könnten physische Engpässe bei Gold-Terminkontrakten Banken unter Druck setzen. Dabei handelt es sich um ein Extremszenario, da solche Terminkontrakte in der Regel gar nicht physisch erfüllt werden.

Eine Analyse der Europäischen Zentralbank (EZB) im Rahmen ihres halbjährlichen Finanzstabilitätsberichts warnt vor erheblichen Risiken für das globale Finanzsystem, die aus zunehmenden Spannungen am Gold-Derivatemarkt resultieren könnten. Insbesondere die gestiegene Nachfrage nach physisch zu erfüllenden Terminkontrakten habe unter Umständen das Potenzial, eine gefährliche Kettenreaktion auszulösen, so die EZB.

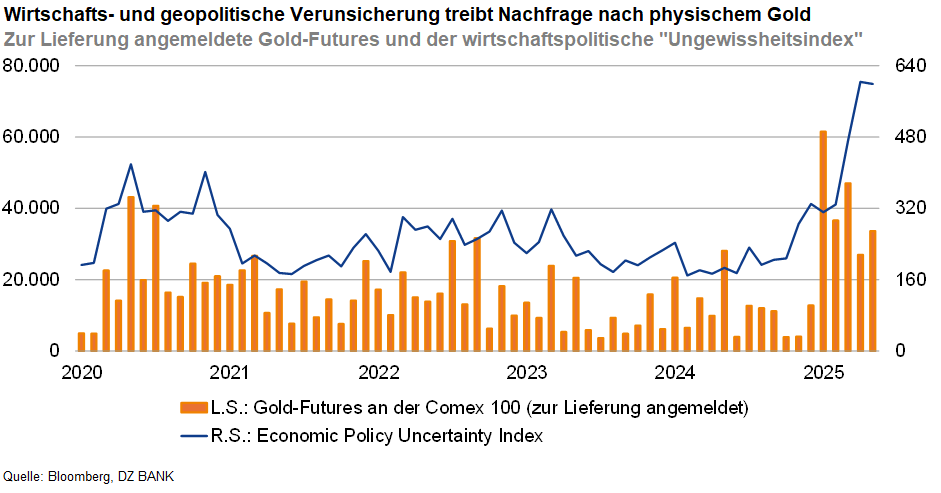

Hintergrund ist zwar die wachsende Rolle von Gold als sicherer Hafen in einem zunehmend unsicheren geopolitischen Umfeld. Im Kern geht es der EZB in ihrer Analyse jedoch um den außerbörslichen (OTC) Handel mit Gold-Derivaten, der in den letzten Quartalen deutlich gewachsen, zugleich aber wenig transparent ist. Als Indikator für die Entwicklung am gesamten Gold-Derivatemarkt zieht die EZB daher Daten der regulierten Terminbörse Comex heran. Dort erreichte die Zahl der zur Lieferung angemeldeten Kontrakte im Januar 2025 den höchsten Stand seit der Finanzkrise 2007. Die EZB weist in ihrem Bericht darauf hin, dass dieser Trend mit logistischen und finanziellen Risiken einhergeht, die insbesondere Banken mit ausgeprägtem Edelmetallgeschäft in Bedrängnis bringen könnten.

Banken mit physischen Goldbeständen sichern sich typischerweise gegen Preisverluste ab, indem sie Short-Positionen an der Terminbörse Comex eröffnen. Sie verpflichten sich damit, Gold zu einem festen Preis in der Zukunft zu liefern. Steigt der Goldpreis jedoch schneller und stärker als erwartet, geraten diese Institute unter Druck: Sie müssen entweder das Gold rechtzeitig bereitstellen oder die Kontrakte zu einem höheren Preis zurückkaufen – beides ist mit potenziell hohen Verlusten verbunden. Noch gravierender kann die Lage für Marktteilnehmer sein, die nicht über die notwendige physische Deckung verfügen. Wenn viele Banken in diese Situation geraten, kann ein sogenannter Short Squeeze entstehen. Da zahlreiche Marktteilnehmer gezwungen sind, Terminkontrakte zurückzukaufen, steigt der Preis noch schneller. Dies kann eine Preisspirale auslösen, die die Verluste zusätzlich verschärft. Die EZB warnt in diesem Zusammenhang vor möglichen Ansteckungseffekten, die das Vertrauen in das gesamte Finanzsystem gefährden könnten.

Grundsätzlich haben die Ausführungen im Finanzstabilitätsbericht der EZB zwar ihre Berechtigung. Es ist jedoch wichtig zu berücksichtigen, dass es sich hierbei um ein Extremszenario handelt. In der Praxis verkaufen Käufer ihre Kontrakte meist vor dem Lieferdatum weiter, während Verkäufer ihre Positionen durch Rückkäufe von Kontrakten neutralisieren. Die Abwicklung dieser Transaktionen erfolgt über die Clearingstelle der Börse, die als zentrale Gegenpartei fungiert und sicherstellt, dass alle Verpflichtungen unabhängig vom ursprünglichen Handelspartner erfüllt werden. Dadurch entfällt in der Regel die physische Lieferung – ein Mechanismus, der das Risiko eines Short Squeeze und entsprechender Ansteckungseffekte deutlich reduziert.

-- Thomas Kulp