EZB: Übertreibung oder nicht?

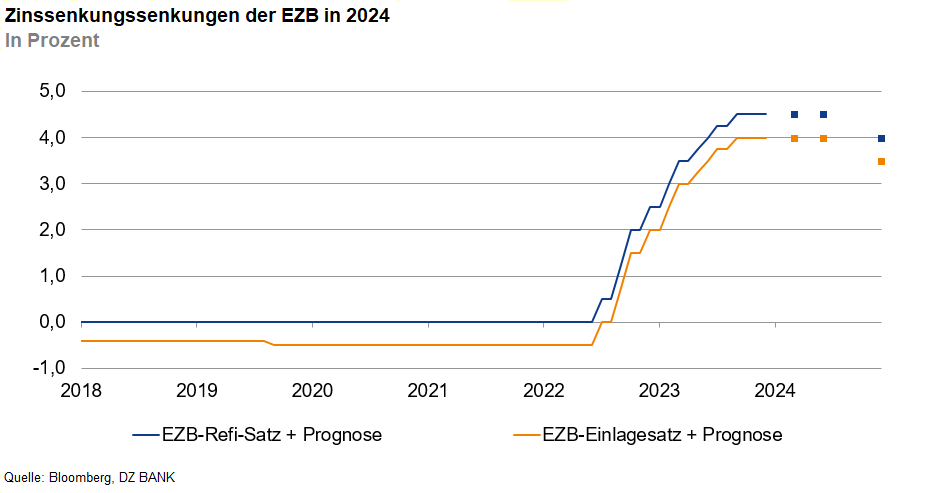

In den kommenden Monaten dürften Timing und Ausmaß der Zinssenkungen im Jahr 2024 im Mittelpunkt der Diskussionen am Rentenmarkt stehen. Da eine geldpolitische Wende immer mit erhöhter Unsicherheit verbunden ist, dürfte die Volatilität bis zum ersten Zinsschritt der EZB entsprechend höher ausfallen.

EZB: Die Tür für Zinssenkungen ist noch nicht geöffnet

Die EZB hat die Leitzinsen unverändert belassen. Gleichzeitig haben die Währungshüter angekündigt, die Reinvestitionen im Rahmen des PEPP zu drosseln. Bereits in der zweiten Jahreshälfte 2024 soll die Wiederanlage fällig werdender Wertpapiere um monatlich 7,5 Milliarden Euro reduziert und Ende 2024 vollständig eingestellt werden. Mit dieser geldpolitischen Maßnahme könnte die EZB eine erste Zinssenkung in der zweiten Jahreshälfte 2024 vorbereiten, da die Notenbank nun Klarheit über das letzte Kaufprogramm geschaffen hat. Eine Reduzierung der Reinvestitionen (restriktiver Impuls) nach der ersten Leitzinssenkung (expansiver Impuls) wäre eine diametral entgegengesetzte geldpolitische Ausrichtung und hätte Fragen zu den Zielen der Notenbank aufgeworfen. Der Zeitpunkt von Leitzinssenkungen hängt unseres Erachtens maßgeblich von der Inflationsentwicklung ab.

Leitzinssenkungen der EZB in 2024 – Zeitpunkt und Ausmaß aber noch ungewiss

Die Inflationsentwicklung spricht unseres Erachtens gegen rasche Leitzinssenkungen der EZB in der ersten Jahreshälfte 2024. Zwar ist es der Zentralbank zweifellos gelungen, die Inflationswelle zu brechen. Inzwischen stellt sich aber die Frage, wie lange die Geldpolitik restriktiv bleiben muss, damit auch die „letzte Meile“ des Inflationsrückgangs gelingt. Diesbezüglich bestehen erhebliche Unsicherheiten, die sich in den unterschiedlichen Prognosen über Tempo und Ausmaß der geldpolitischen Lockerung widerspiegeln. Im Vergleich zu den Markterwartungen sind wir vorsichtiger. Der Hauptgrund für diese Erwartung ist, dass sich die bisherige Dynamik des Inflationsrückgangs unseres Erachtens nicht fortsetzen wird. Wir rechnen gar mit einem vorübergehenden Anstieg des Preisdrucks. Der dämpfende Effekt der Energiepreise dürfte bald auslaufen. In einigen Ländern – insbesondere in Deutschland – werden die Maßnahmen zur Abfederung der hohen Preise für Gas und Strom nicht weiter fortgesetzt. Die Inflation dürfte nicht zuletzt aufgrund des Haushaltskompromiss‘ in Deutschland für das Jahr 2024 tendenziell höher ausfallen. Außerdem dürften die Löhne einen raschen Inflationsrückgang bremsen. So gelten Löhne und Arbeitskosten als Haupttreiber der Kerninflation und die Dynamik war hier zuletzt aufwärtsgerichtet. Vor diesem Hintergrund dürfte die EZB die geldpolitische Wende nur sehr zögerlich einleiten.

Zehnjährige Bundrenditen – erst aufwärts, dann wieder abwärts

Die Kapitalmarktrenditen sind in den letzten Wochen aufgrund der zuletzt deutlich rückläufigen Inflationsraten und der kräftigen Zinssenkungserwartungen gefallen. Steigende administrative Preise und anhaltend hohe Lohnabschlüsse dürften den Preisdruck aber wieder verstärken. In diesem Zuge dürften auch die Hoffnungen des Marktes auf rasche Zinssenkungen der EZB enttäuscht werden. Wir rechnen daher in den kommenden Wochen mit einer Gegenbewegung bei den zehnjährigen Bundrenditen. Im Jahresverlauf 2024 dürften die Renditen aber wieder abwärts tendieren, da die Leitzinssenkungen der EZB näher rücken und die Inflationsrate ihren übergeordneten Abwärtstrend wieder aufnimmt.

-- Birgit Henseler