Aktienmarkt fürchtet die Zinsen mehr als den Krieg

Robuste Gewinnerwartungen und gesunkene Risikoprämien lassen den Aktienmarkt beim Ausbleiben neuer Impulse kurzfristig weiter mit der Entwicklung der Anleiherenditen atmen.

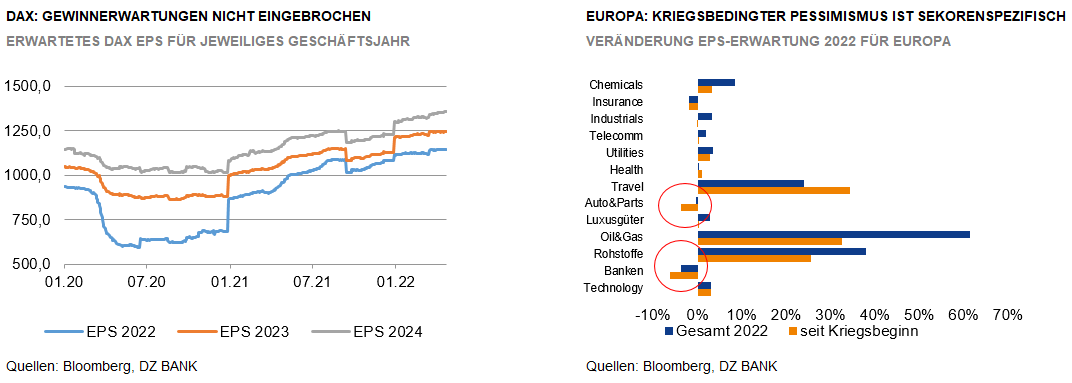

Das Kriegsgeschehen in der Ukraine bleibt unumstritten ein großes Risiko, insbesondere für den konjunktursensiblen europäischen Aktienmarkt. Es ist jedoch auch eine Tatsache, dass weder seit Jahresbeginn - und vor allem nicht seit Kriegsbeginn - in Europa oder in den USA die marktübergreifenden Gewinnerwartungen für die nächsten drei Jahre nicht eingebrochen sind, wenn auch die steile Dynamik des Gewinnwachstums vom letzten Jahr nicht mehr vorhanden ist. Beim Blick auf die Sektorenebene erkennt man zwar, dass insbesondere in Europa die Gewinne durch die Inflationstreiber Energie und Rohstoffe hochgehalten werden. Viel wichtiger ist jedoch, dass eigentlich nur bei den besonders zyklischen Sektoren Autos und Banken ein leichter Gewinnrückgang in 2022 erwartet wird. Hier spielen in der Tat die aktuellen Lockdowns in China und das Exposure europäischer Banken gegenüber Russland eine Rolle. Daneben sind die impliziten kriegsbedingten Aktienrisikoprämien sektoren- und regionsübergreifend wieder auf ihre Vorkriegsniveaus zurückgegangen.

In Summe scheinen dies alles Argumente dafür zu sein, dass (a) der Anleger- bzw. Analystenoptimismus nicht gänzlich verloren gegangen ist, weil (b) der Aktienmarkt anscheinend die Angst vor dem Krieg selbst ein gutes Stück abgelegt hat und sich nun auf die realwirtschaftlichen Auswirkungen konzentriert. Hierzu gehört vor allem (c) die inflationstreibende Wirkung des Krieges über die Energiepreise. Die aktuell laufende Berichtssaison zum ersten Quartal 2022 dürfte erste Einblicke in die Margenentwicklung und die weiteren Ausblicke der Unternehmen liefern.

Genau diese kriegsbedingte Inflationsentwicklung schürt unglücklicherweise die bereits hawkische Notenbankpolitik, allen voran die der US-Notenbank. Die infolge dessen massiv angestiegenen Anleiherenditen üben fortwährend Druck auf die Aktienbewertungen aus und haben bereits regions- und sektorenübergreifend jegliche Kursgewinne eliminiert, die beispielsweise auf die überwiegend positiven Ergebnisüberraschungen in der laufenden Berichtssaison folgten. Defensive Aktiensektoren leiden ironischerweise in diesem krisengeschüttelten Umfeld aufgrund ihrer höheren Bewertung stärker als konjunktursensible Aktien.

-- Sven Streibel