Normalisierung der Geldpolitik

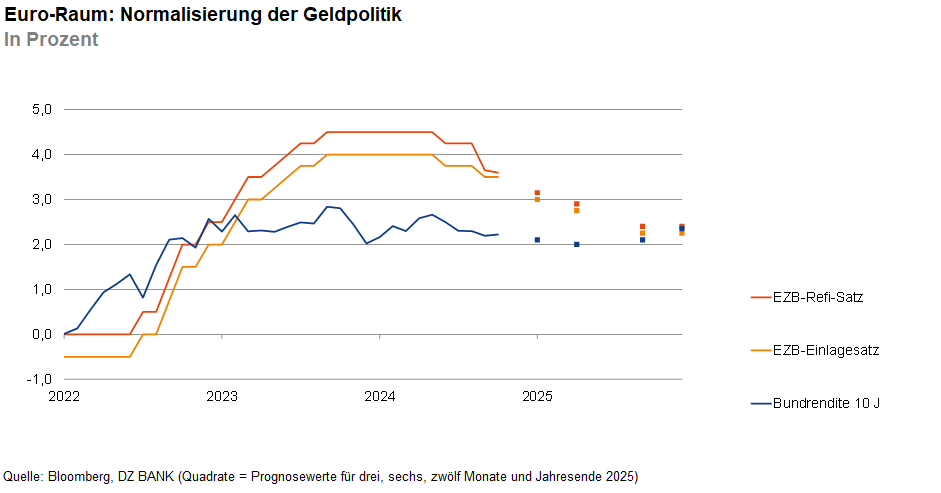

In unserer neuen Zinsprognose vom Oktober gehen wir davon aus, dass der Einlagensatz im Euroraum gegen Ende dieses Jahres bei 3,0% liegen wird. Nach Aussagen verschiedener Mitglieder des EZB-Rats wäre damit das obere Ende der Spanne eines neutralen Niveaus erreicht.

Da die Kerninflation, hauptsächlich aufgrund des stark von der Lohnentwicklung getriebenen Anstiegs der Dienstleistungspreise, hoch bleiben dürfte, könnte die EZB Anfang 2025 das Tempo der geldpolitischen Lockerung wieder drosseln. Wir rechnen für das kommende Jahr weiterhin mit vierteljährlichen Zinssenkungen der EZB. Das Ende des Leitzinssenkungszyklus sollte im September bei einem Einlagensatz von 2,25% erreicht werden. Dies wäre ein annähernd neutrales Niveau der Geldpolitik.

Gemessen an den Geldmarktsätzen am Terminmarkt erwarten die Marktteilnehmer hingegen einen Einlagesatz von deutlich unter 2%. Unseres Erachtens dürfte die EZB die Leitzinsen im kommenden Jahr nicht in den expansiven Bereich senken. So rechnen wir im Verlauf von 2025 mit einer konjunkturellen Erholung in der Eurozone. Außerdem sollten die Inflationsraten nicht signifikant unter die Marke von 2% fallen. Vor allem die Dienstleistungsinflation dürfte unseres Erachtens nicht schnell und deutlich zurückgehen. Ein dynamisches Nachlassen des Preisdrucks wie vor dem Ausbruch des Corona-Virus scheint daher nicht in Aussicht zu stehen. Anders als in früheren Jahren sollten wir daher vorerst keine niedrigen Leitzinsen oder gar Null- oder Negativzinsen sehen.

Im Rahmen der Leitzinssenkungen der EZB dürften die Langläuferrenditen sogar tendenziell sinken und innerhalb von drei Monaten im Bereich von 2,10% notieren. In unserem Sechsmonatshorizont rechnen wir mit einem Rückgang bis auf ein Niveau von 2,00%.

Gegen Ende des kommenden Jahres erwarten wir einen moderaten Anstieg der langfristigen Kapitalmarktrenditen. So sollte die zehnjährige Bundrendite auf etwa 2,35% steigen. Zum einen dürfte mit dem Auslaufen des Zinssenkungszyklus die Basis für Renditerückgänge entfallen. Zum anderen rechnen wir aber auch nicht mit einem kraftvollen Konjunkturaufschwung, der das Potenzial für einen kräftigen Renditeanstieg bergen würde. Nicht zuletzt spricht die Entwicklung der Inflationsrate sowohl gegen deutlich höhere als auch gegen wesentlich niedrigere Zehnjahresrenditen. So gibt es strukturelle Faktoren (vor allem die 3 D’s: Demografie, De-Globalisierung, De-Karbonisierung), die tendenziell Kosten- und Preistreiber sind und eine Rückkehr zu sehr niedrigen Teuerungsraten unwahrscheinlich machen. Raten von deutlich über 3% sind aber aus unserer Sicht wohl nur in Krisenszenarien denkbar, also etwa bei einem abermaligen Energiepreisschock durch einen eskalierenden geopolitischen Konflikt.

-- Birgit Henseler