Schuldscheindarlehensmarkt: ESG weiter ein wichtiges Thema

Gesamtvolumen am Unternehmens-Schuldscheindarlehensmarkt im Jahr 2023 erwartungsgemäß unter dem Rekordwert des Vorjahres – aber erneut großes Interesse an „ESG-linked“ Schuldscheindarlehen.

Am Markt für Unternehmens-Schuldscheindarlehen in Deutschland war im Jahr 2023 im Vergleich zum Rekord-Vorjahr erwartungsgemäß ein deutlicher Rückgang zu verbuchen. So wurden 2023 nach unseren Kenntnissen im syndizierten Format 90 Schuldscheindarlehen mit einem Gesamtvolumen von rund 20 Mrd. Euro emittiert. Im Jahr 2022 wurden noch 127 Schuldscheindarlehen mit einem Volumen von insgesamt 29,5 Mrd. Euro platziert. Allerdings waren im vorletzten Jahr nach der Corona-Pandemie doch stärkere Nachholeffekte zu beobachten.

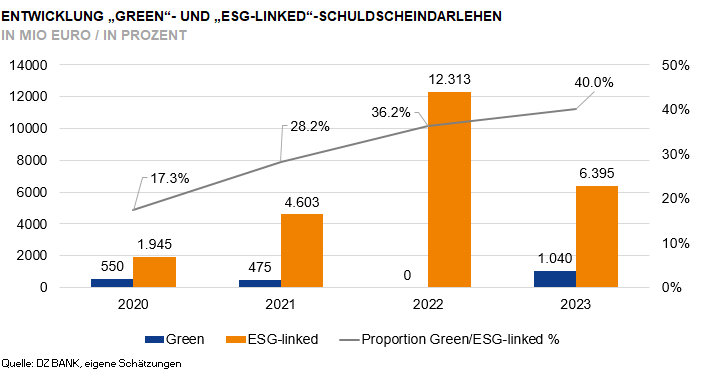

Das Thema Nachhaltigkeit ist mittlerweile fest am Markt für Unternehmens-Schuldscheindarlehen etabliert. So wurden 2023 zusammen 36 (Vorjahr: 46) „Green“ und „ESG-linked“ Schuldscheindarlehen (Emissionsvolumen: insgesamt über 7,4 Mrd. Euro) begeben.

In der ersten Jahreshälfte 2023 zeigte sich am Schuldscheindarlehensmarkt auf der Investorenseite eine stärkere Zurückhaltung. Die Nachfrage wurde vermehrt von ausländischen Investoren getragen. Spätestens nach den Sommermonaten hat sich die Zurückhaltung vor allem bei kleineren Inlandsbanken aber wieder aufgelöst. Grundsätzlich zeigte das Jumbo-Schuldscheindarlehen der Porsche Automobil Holding SE über fast 2,7 Mrd. Euro (das größte jemals emittierte SSD eines Unternehmens) die stets gute Aufnahmefähigkeit des Schuldscheindarlehensmarktes.

Auf der Angebotsseite wiederum war im vergangenen Jahr verstärkt zu beobachten, dass sich vor allem größere, bonitätsstarke Unternehmen mit Schuldscheindarlehen zurückhielten und vielmehr im Gegenzug den im Jahr 2023 wieder aufnahmefähigeren und unter Spreadgesichtspunkten vorübergehend attraktiveren Anleihemarkt nutzten. Hinzu kam, dass sich die Preisgestaltung bei Schuldscheindarlehen im Zuge des Anstiegs der Kapitalmarktzinsen vor allem in der ersten Jahreshälfte 2023 schwieriger gestaltete. In der zweiten Jahreshälfte hat sich die Preisgestaltung allerdings wieder normalisiert. Generell zeigte sich bei den Risikoprämien gegenüber Swap-Sätzen bei Schuldscheindarlehen zuletzt wieder ein tendenziell rückläufiger Trend.

Laut unserer jährlich durchgeführten Investorenumfrage zur weiteren Entwicklung am Unternehmens-Schuldscheindarlehensmarkt erwartet ein Großteil der befragten Investoren (42%) für das Jahr 2024 ein Gesamtemissionsvolumen in der Größenordnung des Vorjahres. 36% der Umfrageteilnehmer gehen sogar von einem wieder steigenden Gesamtemissionsvolumen aus. 36% der Befragten wollen im laufenden Jahr wieder in stärkerem Maße in Schuldscheindarlehen investieren (Vorjahr: 27%). Darüber hinaus stehen „ESG-linked“ und „Green“ Schuldscheindarlehen weiterhin hoch im Kurs.

-- Mario Kristl