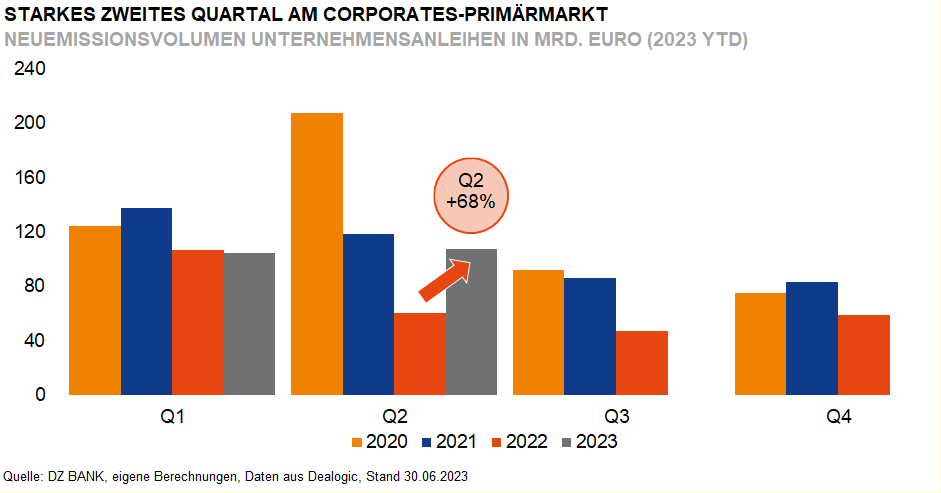

Unternehmensanleihen: Q2 mit Boom an neuen Bonds – nachhaltige Anleihen konsolidieren überraschend auf Vorjahresniveau

Nach dem leichten Rückgang in den ersten drei Monaten des Jahres verzeichnete der Primärmarkt im zweiten Quartal trotz des gestiegenen Zinsniveaus ein deutliches Plus.

Am Primärmarkt lag das Volumen an neuen Euro-Unternehmensanleihen im ersten Halbjahr 2023 bei 212 Mrd. Euro, was einem deutlichen Plus von 27% gegenüber dem vergleichbaren Vorjahreszeitraum entspricht. Im ersten Quartal waren die Emittenten noch deutlich zurückhaltender mit Neuemissionen (minus 6%). Bester Einzelmonat seit Januar war mit Abstand der Mai, wo mit 55 Mrd. Euro das höchste Volumen seit März 2021 begeben wurde. In Summe zeigte sich der Markt sehr aufnahmebereit. Investoren hatten zuletzt eine breit diversifizierte Auswahl an neuen Anleihen namhafter Emittenten. Das zu Jahresbeginn auffallend hohe Volumen an ratingschonenden Hybridanleihen setzte sich bis Juni nicht fort.

Nach Sektoren betrachtet haben die Automobilemittenten mit 38,8 Mrd. Euro den Versorgern mit 34,8 Mrd. Euro im Laufe der ersten sechs Monate den Rang abgelaufen. Im Gegensatz dazu emittierten die Versorger im Vorjahr noch mehr als das Doppelte ihrer Pendants aus der Autobranche. Auch im Fälligkeitsprofil des laufenden Jahres führen die Unternehmen aus dem Autosektor das Ranking gefolgt von den Versorgerwerten an und haben somit den größten Refinanzierungsdruck. Generell wirkt sich das von 241 Mrd. Euro im Jahr 2022 sukzessive auf 336 Mrd. Euro im Jahr 2026 steigende Fälligkeitsvolumen unterstützend auf das Neuemissionsvolumen aus.

Für High-Yield-Unternehmen sind kleine Lichtblicke erkennbar. Die Rahmenbedingungen bleiben aufgrund des unsicheren Marktumfeldes und der höheren Refinanzierungskosten jedoch durchaus ambitioniert. Im Vorjahr war der Anteil von Neuemissionen von Emittenten aus dem Non-Investmentgrade von 25% auf 7% eingebrochen. Seit Jahresstart liegt der Anteil nunmehr bei gut 11% des erhöhten Gesamtvolumens.

Im Nachhaltigkeitssegment wurden im ersten Halbjahr 57,7 Mrd. Euro an ESG-Anleihen und Sustainability-Linked-Bonds (SLBs) emittiert. Somit liegt das grüne Anleiheaufkommen nahezu exakt auf dem vergleichbaren Vorjahresniveau (minus 0,8% auf 58,2 Mrd. Euro). Nachhaltige Bonds vereinen dieses Jahr aufgrund des starken Anstiegs der klassischen Unternehmensanleihen und der Konsolidierung auf Vorjahresniveau nur noch einen Anteil von 27% des Bondvolumens auf sich (Gesamtjahr 2022: 34,8%). Innerhalb des grünen Segmentes liegen die etablierten ESG-Anleihen mit einem Volumen von 39,7 Mrd. Euro 2023 YTD weiterhin vor dem jüngeren und flexibleren Anleiheformat der SLBs mit 18 Mrd. Euro. Wir gehen davon aus, dass die Quote nachhaltiger Bonds bis Jahresende wieder ansteigt – wobei ein erhöhtes SLB-Volumen unterstützen sollte.

Das Volumen von Investmentgrade-Anleihen dürfte bis Jahresende trotz erhöhter Zinsen auf Basis der ansonsten eher positiven Entwicklungen, gestiegener Fälligkeiten und einem starken zweiten Quartal wieder an das Jahr 2021 anknüpfen und eine Größenordnung von mehr als 300 Mrd. Euro erreichen (H1 2023: 180 Mrd. Euro; 2022: 245 Mrd. Euro). Investoren profitieren hier sowohl von höheren Renditen als auch von den stabilen Ratings der Investmentgrade-Emittenten. Aufgrund der hohen Emissionsaktivität im zweiten Quartal dürfte sich die Dynamik im restlichen Jahresverlauf eher abschwächen.

-- Christine Bredehöft