US-Notenbank: Wie lange dauert die angekündigte Pause?

Die US-Notenbank dürfte die Leitzinsen auf der kommenden FOMC-Sitzung unverändert lassen. Die Märkte spekulieren auf eine kurze Pause im Zinserhöhungszyklus, gefolgt von einer weiteren letzten Straffung im Juli.

Die US-Schuldenobergrenze wurde angehoben und damit ein Default vermieden. Zudem sind erneute Schieflagen von US-Regionalbanken zuletzt ausgeblieben. Der Arbeitsmarkt zeigt sich zwar robust, aber die Inflationsrate hat ihren Abwärtstrend in den vergangenen Monaten fortgesetzt. Zahlreiche Unsicherheiten, die die Finanzmärkte monatelang belastet hatten, haben sich in Wohlgefallen aufgelöst. Die Märkte nehmen diese Entwicklung zum Anlass für Optimismus und erwarten mit einer Wahrscheinlichkeit von rund 30 Prozent eine Zinsanhebung um 25 Basispunkte für die kommende FOMC-Sitzung im Juni. Mit nahezu 80 Prozent Wahrscheinlichkeit preisen die impliziten Geldterminmärkte eine weitere Straffung der geldpolitischen Zügel im Juli ein.

Trotz der nachlassenden Risiken für die konjunkturelle Entwicklung erwarten wir für die Juni-Zinssitzung keine Zinsanhebung der US-Notenbank. Ob die Fed dann im Juli erneut die geldpolitischen Schrauben anziehen wird, bleibt unseres Erachtens ungewiss. Allerdings dürfte sich Fed-Chef Powell alle Türen für einen weiteren Zinsschritt nach oben offenhalten. Damit besteht das Risiko, dass die kommende Notenbank-Sitzung von den Finanzmärkten als hawkish (aggressiv) wahrgenommen wird.

Beim Abwägen des Für und Wider einer weiteren Zinsanhebung ist für jeden etwas dabei. Für eine erneute Straffung der Geldpolitik spricht zweifellos die anhaltend robuste Entwicklung am US-Arbeitsmarkt. Im Vergleich zu den früheren Beschäftigungsverhältnissen können aufgrund der zahlreichen offenen Stellen in der US-Wirtschaft derzeit viele Jobs nur mit kräftigen Lohnsteigerungen besetzt werden. Dies spricht für einen anhaltenden Druck auf die Löhne. Bei steigenden Arbeitskosten haben die Unternehmen kaum Spielraum für Zugeständnisse bei den Absatzpreisen, ohne allzu große Einbußen bei der Rentabilität hinnehmen zu müssen. Damit sind die Voraussetzungen für entsprechende Zweitrundeneffekte gegeben.

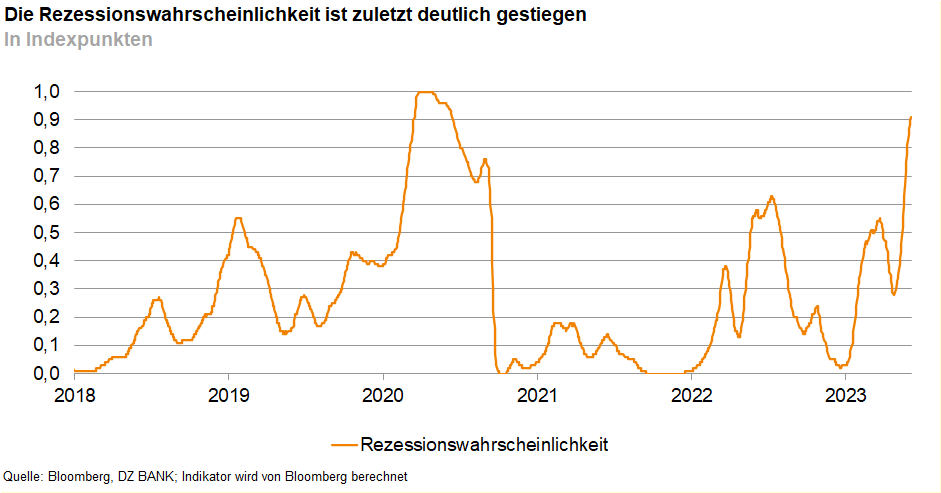

Der US-Arbeitsmarkt kann unseres Erachtens aber mit einem Tanker verglichen werden, der seinen Kurs erst mit einer erheblichen zeitlichen Verzögerung ändert. Ein „Überdrehen“ des Ruders könnte das Schiff vollends in die falsche Richtung lenken und zu einem starken Stellenabbau führen. Ein zusätzlicher Grund, warum die Währungshüter die Füße stillhalten sollten, ist die zuletzt deutlich gesunkene Inflation. Die derzeit niedrigen Energiepreise sprechen zudem für einen weiteren Rückgang der Teuerung in den kommenden Monaten. Nicht zuletzt deuten verschiedene Indikatoren auf eine nachlassende wirtschaftliche Dynamik hin, was sich in einer hohen Rezessionswahrscheinlichkeit widerspiegelt. Dies alles sind Risikofaktoren, die aus unserer Sicht eher für eine abwartende Haltung der Fed sprechen.

Selbst wenn sich die US-Notenbank zu einer weiteren Zinserhöhung spätestens im Juli entschließen sollte, dürfte diese geldpolitische Maßnahme eher als letzter Absicherungsschritt denn als Wiederaufnahme des Zinsanhebungszyklus zu werten sein. Damit die US-Notenbank in den kommenden Monaten die geldpolitischen Schrauben nochmals erheblich anzieht und mehr als eine weitere Zinserhöhung vornimmt, müssten das Wirtschaftswachstum und der Arbeitsmarkt nachhaltig robust bleiben. Dies passt jedoch nicht zu unserer Prognose einer recht ausgeprägten Rezession in der zweiten Jahreshälfte dieses Jahres. Nach den kräftigen Leitzinsanhebungen der vergangenen Monate sollte die Fed langsam das Ende der Fahnenstange erreicht haben – unabhängig davon, ob noch ein Zinsschritt in den Sommermonaten folgen wird.

-- Birgit Henseler