Unternehmensanleihen: Bankenturbulenzen beeinträchtigen Primärmarkt zum Quartalsende

Gute Zuwächse am Primärmarkt zu Jahresbeginn wurden durch jüngste Entwicklungen im Bankensektor aufgezehrt – Green Bonds boomen ungebremst.

Mit vielen neuen Unternehmensanleihen namhafter Emittenten aus den unterschiedlichsten Branchen, mit einer ausgeglichenen Fälligkeitsstruktur, einer überraschend großen Anzahl an Hybridanleihen und verbesserter Chancen für High-Yield-Emittenten startete das Jahr 2023 am Corporates Primärmarkt zunächst vielversprechend. Auch im Nachhaltigkeitsbereich setzte sich der Boom an neuen Bonds fort.

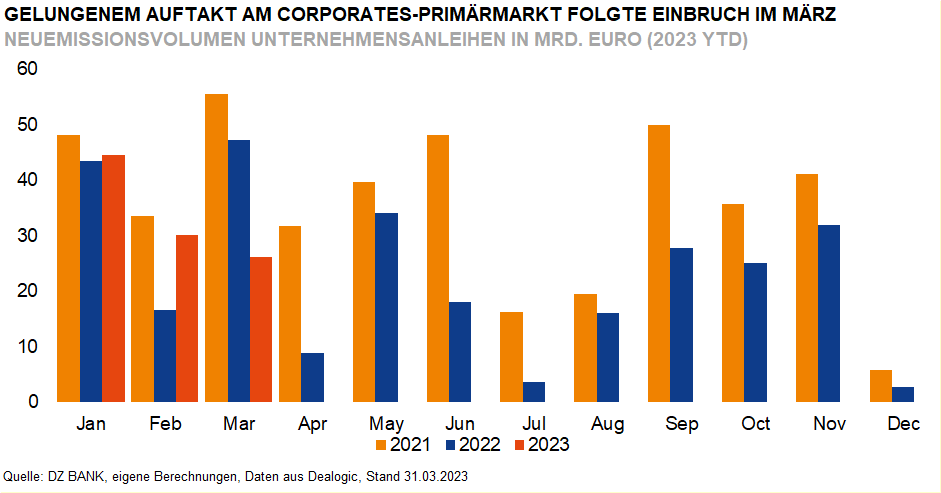

So wurde das Neuemissionsvolumen im Januar und Februar über alle Segmente hinweg – sowohl mit als auch ohne nachhaltige Ausrichtung – um 2,6% im Januar bzw. 81% im Februar gesteigert. Im Februar führte vor allem das schwache Vorjahresvolumen aufgrund des Kriegsausbruchs 2022 zu diesem hohen Zuwachs.

Die gute Stimmung wurde dann im März kurzfristig durch die jüngsten Entwicklungen im Bankensektor eingetrübt – auch die Corporates konnten sich den Sorgen ihrer Finanzkollegen nicht gänzlich entziehen. Dies führte zu einem Abebben des Anleiheflows am Primärmarkt. So blieb die Märzentwicklung mit einem Minus von 44% deutlich hinter den Erwartungen zurück. Insgesamt endete das Auftaktquartal 2023 im Neuemissionsgeschäft somit mit einem Minus von 6%.

An den Versorgerwerten führt aktuell kein Weg vorbei – sie zeigten sich seit Jahresstart erneut sowohl im traditionellen als auch im nachhaltigen Bereich als Hauptakteure. Mit einem Volumen von 23,5 Mrd. Euro führt der Versorgersektor den Branchenvergleich vor den Automobilen mit 14,1 Mrd. Euro und Computer/Elektronik mit 12,1 Mrd. Euro an. Aus Ländersicht hatten die Unternehmen aus Frankreich gefolgt von Corporates aus den USA, Deutschland, Großbritannien und Italien den höchsten Kapitalbedarf in Euro – in einer relativ engen Spanne zwischen 10 und 16 Mrd. Euro. Nach Rating betrachtet war der Anteil von Emittenten mit A-Note 2023 bislang leicht rückläufig – dafür hatten Unternehmen aus dem Non-Investmentgrade (unterhalb von BBB) gerade zu Jahresbeginn wieder bessere Möglichkeiten zur Refinanzierung als noch im Vorjahr.

Weiterhin viel Freude macht das Nesthäkchen am Markt – der Nachhaltigkeitsbereich. Von Beginn an sehr begehrt, zeigten sich Green Bonds auch im ersten Quartal 2023 wieder von ihrer Schokoladenseite und erreichten in nur drei Monaten bereits 41% des gesamten Vorjahresvolumens. Auch das jüngste Segment der flexibleren Sustainability-Linked-Bonds machte nach deutlichen Rückgängen im Vorjahr wieder Boden gut und konnte den Anteil von 26% auf 30% der nachhaltigen Unternehmensanleihen steigern.

2023 rechnen wir bei den Corporates-Neuemissionen trotz kurzfristiger Beeinträchtigung des Volumens im März durch die Unruhe im Bankensektor auf Basis der ansonsten eher positiven Entwicklungen und steigender Fälligkeiten ungebrochen mit leicht erhöhter Aktivität. Das Volumen von Investmentgrade-Anleihen (IG) dürfte wieder an das Jahr 2021 anknüpfen und eine Größenordnung von 300 Mrd. Euro erreichen. Investoren profitieren hier sowohl von den gestiegenen Renditen als auch von den stabilen Ratings der IG-Emittenten. Insgesamt sollte das zweite Halbjahr 2023 aufgrund des prognostizierten Endes des EZB-Zinserhöhungszyklus und abgemilderter Inflation der aktivere Emissionszeitraum sein.

Wir hatten für 2023 einen weiter steigenden nachhaltigen Anleiheanteil erwartet, was sich im ersten Quartal 2023 durch einen Anstieg von 35% (2022) auf 39% über alle Sektoren hinweg bereits zeigte. Diese Größenordnung halten wir auch im weiteren Jahresverlauf für realistisch, wobei sich die Versorger weiter an der Spitzenposition bewegen werden.

-- Christine Bredehöft