DZ BANK Zinsprognose: Disinflationsprozess

Sowohl die EZB- als auch die Fed-Oberen zeigen sich weiterhin entschlossen im Kampf gegen die Inflation. Weitere Zinsschritte stehen auf der Agenda.

Die DZ BANK Zinsprognose ist geprägt von der Diskussion über den Disinflationsprozess. Unter Disinflation versteht man, dass die Inflationsraten im Trend zurückgehen, aber weiterhin über Null liegen. Das Preisniveau steigt also kontinuierlich an, allerdings langsamer. Dass die Inflationsraten einen Gipfel ausbilden und sukzessive sinken, ist eine notwendige Bedingung für eine wenige aggressive Geldpolitik beziehungsweise für eine Pause im aktuellen Leitzinserhöhungszyklus. Derzeit scheinen die Teuerungsraten in der Eurozone ihren Höhepunkt überschritten zu haben. Unseres Erachtens steht zudem ein weiterer Rückgang der Inflationsraten in den kommenden Monaten auf der Agenda, wenngleich die Teuerung nur langsam nachlassen wird.

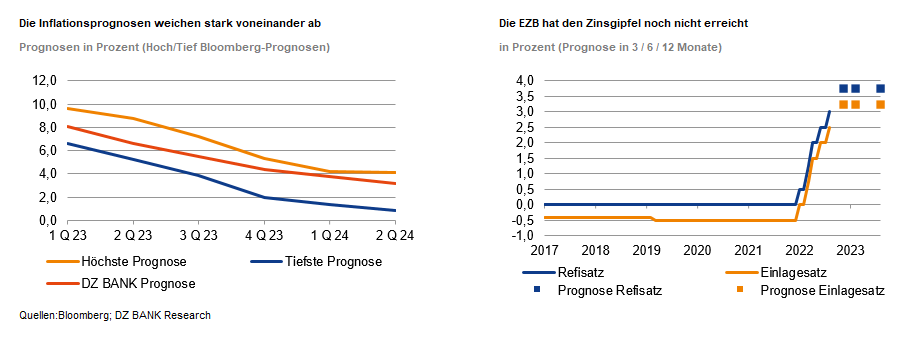

An den Rentenmärkten besteht erhebliche Unsicherheit darüber, wie schnell und wie stark der Preisdruck nachlässt. Während einige Marktteilnehmer einen markanten Inflationsrückgang und ein baldiges Erreichen des Inflationsziels der EZB von 2% erwarten, rechnen andere mit anhaltend hohen Inflationsraten bis weit ins Jahr 2024. Diese Unsicherheit spiegelt sich beispielsweise in den Inflationsprognosen der von Bloomberg befragten Ökonomen wider. Ein Grund für die hohe Bandbreite der Erwartungen ist unter anderem die Ungewissheit über die weitere Entwicklung der Energiepreise sowie über das Ausmaß der Zweitrundeneffekte. Die DZ BANK rechnet für das Jahr 2023 mit einer Jahresinflation von 6,2% und für 2024 mit 3,0%. Der Preisdruck bleibt damit deutlich zu hoch, was sich ebenfalls in anhaltend hohen Kerninflationsraten widerspiegelt. Die EZB wird ihr Inflationsziel für längere Zeit verfehlen.

Nahezu unbestritten ist daher, dass die EZB die Leitzinsen im März um weitere 50 Basispunkte anheben wird, wodurch der Einlagesatz auf 3,0% und der Hauptrefinanzierungssatz auf 3,50% steigt. Angesichts der hartnäckig über dem Zielniveau der Notenbank liegenden Inflationsrate dürfte die Geldpolitik im Mai nochmals gestrafft werden. Mit einem abschließenden Zinsschritt in Höhe von 25 Basispunkten sollte der Leitzinshochpunkt bei einem Einlagesatz von 3,25% erreicht werden. Die EZB wird das Ende der Zinsanhebungen in diesem Zyklus zum einen mit nachlassenden Preissteigerungsraten begründen und zum anderen mit der langen Wirkungsverzögerung der restriktiven geldpolitischen Ausrichtung. Im weiteren Verlauf des Jahres sollten die Inflationsraten von Quartal zu Quartal moderat sinken und liefern der Notenbank somit eine Rechtfertigung für eine abwartende Haltung auf einem leicht restriktiven Niveau. Leitzinssenkungen der europäischen Währungshüter erwarten wir in diesem Jahr nicht, da der Preisdruck für eine monetäre Lockerung bis auf Weiteres zu hoch bleibt.

Fed: Keine verfrühte Lockerung der Leitzinsen in Sicht

Die US-Notenbank dürfte die Leitzinsen im März erneut um 25 Basispunkte anheben, sodass die Obergrenze des Zinskorridors bei 5,0% liegen wird. Bei diesem deutlich restriktiven geldpolitischen Niveau sollte der Gipfel des Zinserhöhungszyklus erreicht sein. Die US-Währungshüter werden dann abwarten wollen, wie sich der Preisdruck und vor allem die Situation am US-Arbeitsmarkt entwickelt. Wir gehen weiterhin davon aus, dass Leitzinssenkungen in diesem Jahr nicht auf der Agenda stehen werden. Auf Sicht eines Jahres sollten die Inflationsraten jedoch so stark gesunken sein, dass eine erste vorsichtige Zinssenkung der Fed in unserem Prognosehorizont von zwölf Monaten nun sichtbar wird.

- Birgit Henseler