Weitere Leitzinserhöhungen der EZB

Trotz der Annahme, dass es nicht zu einer Gasmangellage kommt, bleiben die Energiepreise hoch und die EWU-Wirtschaft rutscht in eine Rezession. Angesichts anhaltend gestiegener Inflationsraten wird die EZB die Leitzinsen kräftig anheben.

Schon in den vergangenen Wochen und Monaten standen die Renditen im Spannungsfeld zwischen Rezessions- und Inflationsängsten. Die Inflationssorgen haben sich mit dem russischen Gaslieferstopp nochmals intensiviert. Eine entscheidende Annahme unserer Zinsprognose ist, dass es nicht zu einer Gasmangellage und damit nicht zu einer Rationierung von Gas kommen wird, auch wenn die Gashähne aus Russland nicht wieder aufgedreht werden. Dies setzt jedoch einen milden bis normal kalten Winter voraus. Dennoch dürften die Preise für Gas und andere Energiequellen zunächst hoch bleiben oder sogar nochmals steigen. Die gesamteuropäische Inflationsrate sollte in diesem Jahr bei 8,2% und 2023 bei 6,2% liegen. Zudem wird die Stilllegung der Gaspipeline Nord Stream 1 die wirtschaftliche Stimmung erheblich in Mitleidenschaft ziehen. So rechnen wir mit einem Rückgang des Bruttoinlandsprodukts der EWU von 1% im kommenden Jahr.

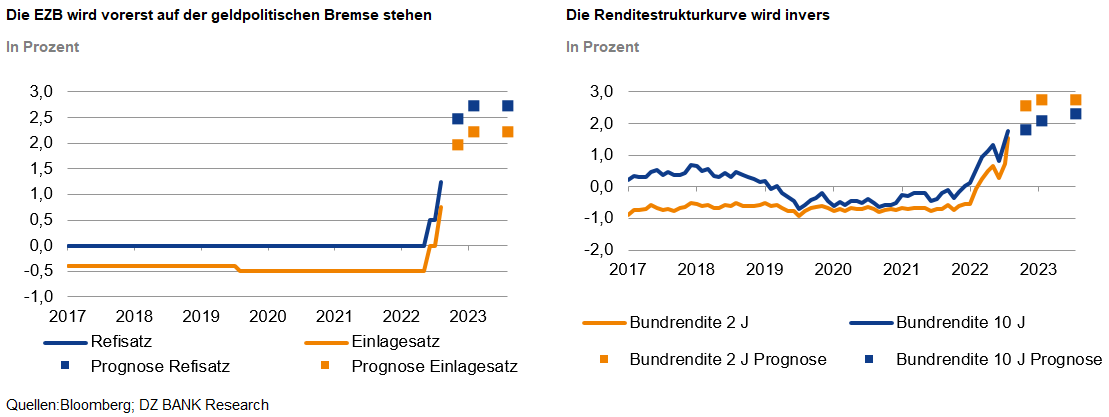

Die Entwicklung der Renditen hängt in den kommenden Monaten stark von der Geldpolitik ab. Dabei dürfte es insbesondere wichtig werden, wie die Notenbanker die Risiken von Rezession und Inflation gewichten. Derzeit treibt den Rentenmarkt die Befürchtung vor einem aggressiven geldpolitischen Kurs der Notenbanken um. In den kommenden Monaten dürften die europäischen Währungshüter die immer noch expansive Geldpolitik unseres Erachtens normalisieren und die Leitzinsen eventuell sogar leicht in den restriktiven Bereich anheben. Wir gehen davon aus, dass die EZB-Oberen im Oktober eine weitere Zinsanhebung von 75 Basispunkten vornehmen werden. Insbesondere die nochmals steigenden Inflationsraten lassen den Währungshütern unseres Erachtens keine andere Möglichkeit, als deutlich gegen den Preisdruck vorzugehen. Jegliches Zögern könnte der Markt als Mangel an Entschlossenheit interpretieren, was zu höheren Inflationserwartungen und noch schwächeren Euro-Notierungen führen dürfte. Der Einlagesatz würde in diesem Zuge auf 1,50% und der Hauptrefinanzierungssatz auf 2,0% steigen. Zum Jahresende könnten die entsprechenden Leitzinsen um weitere 50 Basispunkte erhöht werden. Anfang des kommenden Jahres steht unseres Erachtens die vorerst letzte Zinsanhebung in diesem Zyklus an. Der Einlagesatz dürfte in der Spitze auf 2,25% und der Hauptrefinanzierungssatz auf 2,75% angehoben werden.

Die zehnjährige Bundrendite ist in den zurückliegenden Wochen kräftig gestiegen. Sie spiegelt damit die höheren Inflationsraten und den aggressiveren geldpolitischen Kurs der EZB wider. Auf Sicht der kommenden drei Monate rechnen wir mit einer volatilen Seitwärtsbewegung der Zehnjahresrendite um ein Niveau von rund 1,80%. Einer moderat steigenden Inflationsrate, die den Aufwärtsdruck auf die Renditen nochmals verstärken könnte, stehen sich eintrübende Stimmungsindikatoren entgegen. In sechs und zwölf Monaten dürfte sich der Trend zu höheren Renditeniveaus am langen Ende der Kurve dann erneut fortsetzen. Die in der Vergangenheit außergewöhnlich selten zu beobachtende Kombination aus hohen Inflationsraten, einer Rezession (Stagflation) und einer aggressiven Notenbank hinterlässt Spuren bei der Renditestrukturkurve. So dürfte sich der Spread zwischen den zwei- und zehnjährigen Renditen, der momentan im positiven Bereich liegt, zunächst weiter verkleinern und dann im weiteren Verlauf des Jahres invertieren.

-- Birgit Henseler