Zinsprognose: Trendumkehr am Rentenmarkt

Derzeit scheint am Rentenmarkt offensichtlich ein Umdenken stattzufinden: So dürften die vergangenen Zeiten, in denen die Inflationsraten trotz ultra-expansiver Geldpolitik dauerhaft niedrig waren, der Vergangenheit angehören.

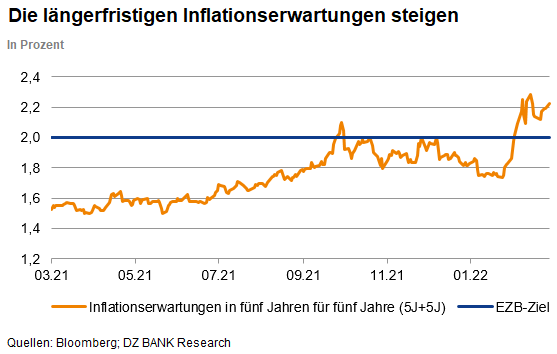

Die Gründe, von einer nachhaltig höheren Inflation auszugehen, sind vielfältig. Höhere Energiepreise könnten den Preisdruck nachhaltig erhöhen. Gleichzeitig würden höhere Lohnabschlüsse den Grundstein für eine Lohn-Preis-Spirale legen. Hierauf deuten auch die längerfristigen Inflationserwartungen hin, die zuletzt kräftig gestiegen sind und nun oberhalb des EZB-Zielniveaus liegen.

Außerdem könnte das Wirtschaftswachstum höher ausfallen als vor der Pandemie, da der Konjunkturmotor durch die Fiskalpolitik angefeuert wird: Die immensen Wirtschaftshilfen im Rahmen der Pandemie, der europäische Aufbaufonds Next Generation EU, geplante Ausgaben in Deutschland und Europa für Rüstungsgüter sowie für den Klimawandel dürften die Wirtschaft in den kommenden Jahren zweifelsohne unterstützen. Die konjunkturelle Phase mit einem lediglich moderaten, inflationsfreien Wachstum, in der die Geldpolitik expansiv und die Renditen sowie Finanzierungskosten niedrig waren, könnte sich dem Ende zuneigen. Die Marktteilnehmer preisen diese Trendumkehr nunmehr ein, sodass die Renditen zuletzt kräftig gestiegen sind.

Natürlich steht noch nicht sicher fest, ob es sich tatsächlich um einen neuen Trend oder lediglich um eine Übergangsphase von rund zwei Jahren handelt. Von einer Rückkehr zu den Niveaus vor der Pandemie und des Krieges geht beispielsweise die EZB aus. So soll der Zuwachs des Bruttoinlandsproduktes im Jahr 2024 wieder dem Trend von rund 1,6 Prozent entsprechen, während die Inflationsraten unter das EZB-Ziel fallen. Viele EZB-Ratsvertreter zweifeln weiterhin, ob nach der langen Zeit mit zu niedrigen Inflationsraten das mittelfristige Inflationsziel nun erreicht ist.

Wir rechnen nach Überwindung der Corona-Krise und des Ukraine-Krieges nicht mit einer Rückkehr zu den alten Zeiten. Die zum ersten Mal seit 15 Jahren ernsthaft geführten Diskussionen über EZB-Zinserhöhungen sind damit angebracht. Die Währungshüter scheinen zwar noch zu zögern, aber der Preisdruck erfordert eine geldpolitische Zeitenwende. Zunächst müssen jedoch die Anleihekäufe beendet werden. Da wir mit einer wirtschaftlichen Erholung in der zweiten Jahreshälfte rechnen, erwarten wir die Beendigung der Wertpapierkäufe spätestens im September. Damit ist der Weg für eine erste Zinserhöhung frei. Diese sollte im Dezember erfolgen. Die EZB dürfte dann den Einlagesatz um 25 Basispunkte anheben. Liegt die Inflation Anfang 2023 ebenfalls oberhalb des EZB-Ziels, bleibt der Druck für steigende Leitzinsen hoch. Wir rechnen mit einem weiteren Zinsschritt zur März-Sitzung 2023. Mit dieser Zinsanhebung sollten der Einlagesatz wieder auf 0,00% und der Hauptrefinanzierungssatz auf 0,25% steigen. Die Ära der negativen Leitzinsen in der Eurozone wäre dann beendet.

-- Birgit Henseler