Unternehmensanleihen: „TACO“-Trade in vollem Gange

Bei Anlegern setzt sich die Interpretation durch, dass Trump an „Deals“ und nicht an einem Stopp der globalen Handelsströme interessiert ist. Das beflügelt auch Unternehmensanleihen, bei denen die Risikoaufschläge zuletzt deutlich gesunken sind. Der Einbruch bei nachhaltigen Neuemissionen vom Jahresanfang wurde im zweiten Quartal gestoppt.

Auf die scharfe Spreadausweitung bei Unternehmensanleihen im Zuge des von US-Präsident Trump angekündigten „Liberation Day“ Anfang April folgte eine sichtliche Entspannung an den Märkten. Nachdem die US-Administration von vielen ihrer Maximalforderungen abgerückt ist, hat sich bei den Anlegern die Hoffnung auf eine Verhandlungslösung durchgesetzt. Der „TACO“-Trade („Trump Always Chickens Out“ – Trump macht doch immer wieder einen Rückzieher) ist auch bei Corporate Bonds noch im Gange.

Das Potenzial erscheint uns jedoch zunehmend ausgereizt, da sich die Risikoaufschläge auf historisch eher niedrigen Niveaus befinden und weiterhin zahlreiche Risikofaktoren bestehen. Wir rechnen daher zunächst mit leicht höheren bis mittelfristig eher seitwärts tendierenden Spreads bei Unternehmensanleihen.

Der Total Return fällt YTD bei den eher zyklischen Sektoren mit einer kürzeren durchschnittlichen Restlaufzeit (z.B. Grundstoffe, Automobile) am höchsten aus, was vor allem der Zinskomponente (stärkere Bewegung am kurzen Ende) zuzuschreiben ist.

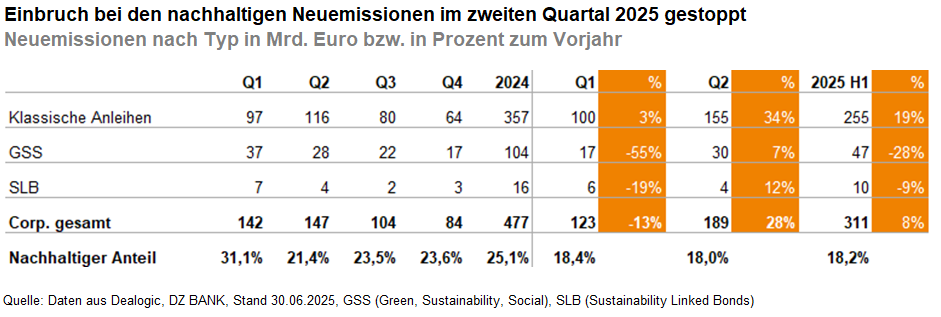

Nach Rückgängen von 13% im ersten Quartal stieg das Neuemissionsvolumen von Unternehmensanleihen im zweiten Quartal deutlich um 28% an, was insgesamt zu einem Wachstum von 8% auf 311 Mrd. Euro im ersten Halbjahr 2025 führte. Spitzenreiter unter den Sektoren waren seit Jahresbeginn die Automobil- vor den Versorgeremittenten.

Der zu Jahresbeginn deutlich gestiegene Anteil von US-Emissionen in Euro – so genannte „Reverse Yankees“ – blieb hoch und lag im ersten Halbjahr insgesamt bei rund 21%. US-Unternehmen platzieren derzeit weiterhin verstärkt Anleihen in Euro und sichern sich somit attraktive Finanzierungskonditionen durch die aus ihrer Sicht günstige Konstellation am Derivatemarkt diesseits des Atlantiks.

Die im Auftaktquartal 2025 noch stark angespannte Situation bei den nachhaltigen Neuemissionen hat sich in den letzten drei Monaten etwas entspannt. Die Belebung reichte jedoch bei weitem nicht aus, um die Rückgänge aus den ersten drei Monaten auszugleichen.

-- Christine Bredehöft, Thomas Weber